マイカーローンとは、銀行やディーラーなどに車の購入資金を貸し付けてもらうことだ。お金を借りる以上、利息を支払わなければならないが、一度に購入資金を用意できない人には、現時点で手が届かない車を購入できるという魅力がある。

マイカーローンでもほかのローンと同じように、一定の金額を月々返済していき、何年かかけて全額を返済していく。車種やグレードにもよるが車は安い買い物ではないから、借りる金額が大きくなるので、利息もそれに応じて大きな金額になってしまう。

しかし、一括では購入できない車をローン以外の方法で購入するには、コツコツと貯金する以外にない。貯金が苦手な人もいるだろう。また、お金が貯まるまで何年も待っていられないという状況だってある。そういう時にマイカーローンは頼れる存在なのである。

| ローン負担を簡単に減らす方法 | |

|---|---|

| 方法 | おすすめ度 |

| 購入を遅らせて貯金して頭金を増やす | 時間がかかる |

| 所有車を高く売り頭金を増やす(車一括査定を利用) | 今すぐできる対策(おすすめ) |

自動車ローンの返済期間は何年がベスト?

マイカーローンで車を購入する際に気になるのが、返済期間を何年に設定するかだ。誰だって借金は早く返済してしまいたいと思うものだし、実際、返済期間が短い方が、元金が減るのも早くなって利息の負担が少なくなる。

だが、月々返済する金額が大きくなるため、家計を圧迫し日々の暮らしにまで影響が出ることも考えられる。

逆に返済期間を長くすれば、それだけ月々の返済は少なくなるが、元金はなかなか減らないし、利息の負担も大きくなるというデメリットが生じる。だから、返済期間を長くすればよいというものでもない。

このように、ローンの返済期間は長すぎても短すぎてもデメリットがあるのである。

平均3年から5年が一般的

マイカーローンは長期の利用も可能だが、一般的には3年から5年を返済期間に設定する人が多い。

人によって経済状況は違うので一概には言えないが、車は、住宅のように数十年も使い続けるものではないというのが一つの理由であろう。

乗っている車を手放す場合、廃車処分もあるが、多くの人はディーラーへの下取りや買取店への売却を考えるものだ。中古車の査定では、車検の時期が査定額の変わるタイミングである。

登録3年目の最初の車検、5年目の2回目の車検を過ぎると、それを機に一気に査定額が下がることが多い。

下取りや買取を念頭に車を購入する人は、査定額が下がる前に手放したいがために、それまでに完済できるようにローンの期間を設定することが多いのである。

何年払いまで組める?7年や10年といった長期で借りるのは可能?

先ほどマイカーローンの返済期間は、3年から5年に設定する人が多いと述べたが、もっと長く設定することも可能である。なかには7年や10年といった長期の返済期間を選ぶ人もいる。

ローンの返済期間を長期にすると、それだけ月々の返済額は少なくなる。ということは、少し上のランクの車にも手が届くということでもある。

また、廃車にするまで1台の車を乗りつぶすという人も少ないので、下取りや買取を考えるのであれば、長く乗るほど手放す時の査定額が下がるというのもデメリットである。

もちろん、それを考慮のうえで長期のローンを組むというのなら、何の問題もない。

ローンが5年で返せない車は自分に見合ってない可能性がある

マイカーローンのベストな返済期間は人によって違う。人によって月々の収入金額が異なるのだから当然の話だ。

アルバイトで月に10万円少々の収入しかない人と、毎月100万円以上の収入がある人では、ローンの返済に充てることのできる金額も大きく違う。

また、生活状況によっても変わってくる。実家暮らしで収入をすべて自由にできる人と、結婚して子どももいる人とでは、収入が同じだとしても月々の返済に回せる金額は大きく変わるだろう。

ローンの返済期間を決める際は、1カ月の収入金額から、生活費など1カ月の支出を引き、その残った範囲でどれだけローンの返済に充てられるかをシミュレーションすることが大切である。

しかし、人によって違うと書いたが、それでも返済期間は5年を目安にすることを推奨したい。借金を早く返したいのは誰でも同じだから、「一括で買える余裕は十分あるけどあえて10年ローンで」という人はいないだろう。

つまり、その人の状況でなんとか完済できる期間を設定するのがローンなのだから、5年以上に設定せざるを得ないということは、そもそもその車が身の丈に合っていないということだ。

逆に言えば、5年以内のローンで無理せず購入できる車から選ぶべきなのである。

フルローンではなく頭金を入れた方がお得

マイカーローンでは、頭金なしのフルローンでも車を購入できる。しかし、フルローンは返済する金額が大きくなるし、ローンの審査も厳しくなるのであまりおすすめできない。

頭金があれば毎月の利息も少なくなるし、ローンにも通りやすくなる。

ローンの借入が大きくなればなるほど、支払わなければならない利息も大きくなってしまう。毎月返済しなければならない金額も大きくなるため、最悪の場合、途中で返済できなくなってしまう危険もあるのだ。

ただし、車を購入する費用を経費に計上できる人、たとえば自営業者などなら、頭金なしのフルローンを組んでも悪くはないだろう。

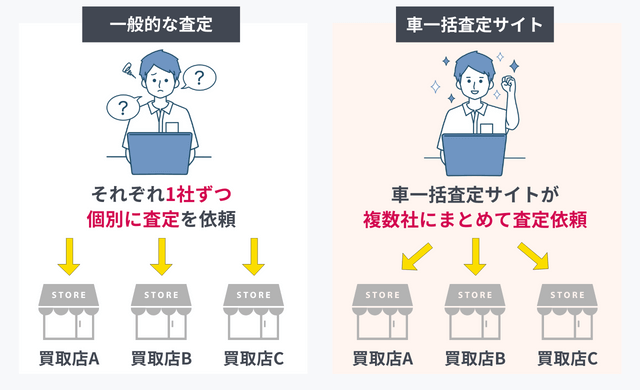

ローンの負担を減らしたいなら車一括査定がベスト

ローン負担を減らすなら単純に頭金を増やせばそれで済む。だが、自己資金を今より増やすのは大変だ。

そこでベストなのが、今所有している車を高く売ることだ。

もし、あなたがディーラーや中古車専門店を複数回って愛車を査定していないならそれはチャンスだ。簡潔に言うと、

「所有している車を高く売る方法=複数の買取業者に査定を依頼する」

複数の買取業者があなたの愛車を査定することで業者同士が競合し、どんどん買取額は高くなる。また、複数業者に依頼することで各業者独自の販売ルートで売ることが可能になり、査定額は数万、数十万単位でアップする。

愛車の買取価格を大幅にアップできれば、頭金にできる金額も同時に増えるのだ。そんな買取店同士を簡単に競合させれるのが無料で利用できる「車一括査定サービス」だ。

銀行系・ディーラー系・その他のマイカーローンの違い

マイカーローンが組めるのは、銀行、ディーラー、JA、労金などである。いずれにせよローンであるので、誰でも無条件にお金を貸してくれるわけではない。審査に通過しなればマイカーローンは組めないのである。

また、現時点で手が届かない車が購入できるといっても、返済計画をしっかり立てておかないと、ローンの返済で生活に支障が出るというデメリットも考えられる。

マイカーローンでお金を借りた後の出費は、返済していく金額だけではない。利息は当然として、燃料、メンテナンス、保険など車を維持するためのコストもあらかじめ考慮しておく必要がある。

だから、憧れの車だからという理由だけで、考えなしにマイカーローンを組むべきではない。本当に必要なのか、計画通り返済できるのかを十分に検討したうえで決定する必要がある。

車を購入するとなると、ほとんどの人がどの車を購入するかということばかりに気が向いてしまう。しかし、それと同じぐらい「どこでマイカーローンを組むか」「無理なく返済できる金額か」といったことが重要なのである。

車のローン(マイカーローン)の種類

200万円や300万円の車をポンと現金で購入できる人はそう多くない。車両価格が高くなるほどマイカーローンに頼ることになるだろう。

ローンといえば、住宅ローンなどのように銀行で借りるというイメージがあるが、マイカーローンは銀行以外でも組める。

郵便局、信金、労金、JA、ディーラー、販売店などさまざまなローンがあるが、それぞれ審査基準や金利など仕組みに違いがある。

そこで、マイカーローンにはどんな種類があるのか、どこで借りられるのか、どんな内容なのかといったことを見ていこう。

| 銀行系(銀行・信金・郵便局)ローン | JAバンク(農協)・労金(ろうきん) | 新車ディーラーの信販クレジット | 中古車販売店の信販クレジット | 低金利ショップの自社ローン | |

|---|---|---|---|---|---|

| 特徴 | 金利はほかの借入先よりも安い | 自分の住むエリアのJAなら利用できる | ディーラーを経由した方が手続きが簡単になる | お金を借りるまでの手続きが簡単 | ローンの対象が中古車に限定されることが多い |

| 金利 | 2~6% | 2~6% | 4~10%(新車購入なら3~6%) | 8%前後 | だいたい0% |

| 注意点 | 300~500万円ぐらいが借入限度額となるところが多い | 別途保証料が必要 | ローンの残高がある状態では売却や廃車ができない | 金利の高いローンしか扱えないところもある | 支払総額が金利のあるローンより高くなることもある |

| 審査の通りやすさ | 審査は厳しく、結果が出るまで1週間以上かかる | 銀行や信用金庫のローンよりは審査が多少甘め | 銀行系ローンよりは借りやすい | 銀行系ローンよりかなり甘め | 信販クレジットと同程度 |

銀行系(銀行・信金・郵便局)ローンの仕組みと内容

銀行、信用金庫、郵便局などの金融機関が行っているマイカーローンである。一般的にマイカーローンといえば、この銀行系ローンを思い浮かべる人が多いだろう。

銀行系ローンはそれ以外の借入先より審査基準が厳しいのが特徴だ。継続した安定収入が求められるので、「勤続年数3年以上」などの条件があるところが多い。年収の証明に確定申告書や源泉徴収票を必要とする。

ディーラー提携のローンよりも低金利なことが多いようです。その銀行に口座を持っていたり、住宅ローンを組んでいたりする場合にはさらに金利が低くなるため、返済金を少しでも減らしたい場合に有利です。

反面、審査は厳しめで、またディーラーから受け取った契約書や見積書等を銀行に持参して手続きをする必要があるなど、手間がかかります。ネット銀行など、WEBで審査を申し込むことができる場合もあります。

ただし、上記のように金利はほかの借入先よりも安いのが銀行系ローンの特徴だ。金利の相場はだいたい2~6%、なかには2%以下の低金利を売りにするところもある。

また、地方銀行や信用金庫の方が都市銀行より金利が低くなる傾向もある。住宅ローンや定期預金を組んでいることで金利の優遇がある金融機関もある。

銀行系ローンでは、マイカーの購入資金として借りることを証明するために、車購入の見積書などが求められる。なお、300~500万円ぐらいが借入限度額となるところが多い。

銀行系ローンは審査が厳しいため、結果が出るまで1週間以上かかることも普通だ。だから、車購入の契約書を交わす前に申し込まなければならない。

銀行系ローンは保証料がかかる

銀行系ローンのなかには保証料が別に必要なところもある。銀行系ローンでは、個人の保証人が必要ない代わりに保証会社を保証人に設定するのが一般的だが、それに必要な手数料を保証料という名目で請求するのである。

保証料がすでにローンに組み込まれている場合は、額面通りの金利で判断してよいが、保証料が金利と別に表示されているローンでは、保証料を含めた実質金利で判断しなければならない。

たとえば、金利2.5%のA銀行、2.0%のB銀行があれば、Bの方が金利が低いので得と判断しがちだが、実は、Bには保証料として金利に1%の上乗せがあるということだってある。

Bの実質金利は3.0%なので、実際はAより利息が多くなるということがあるのである。

JAバンク(農協)・労金(ろうきん)などの仕組みと内容

JAバンクやろうきんにもマイカーローンがある。どちらにも言えるのが、銀行や信用金庫のローンよりは審査が多少甘めということだ。

金利はJAやろうきんのあるエリアごとに変わるが、だいたい2~6%が多い。銀行系ローンと同じく、キャンペーンなどによって金利が低くなる期間もあるので、チェックしてみるとよいだろう。

JAバンクのマイカーローンでは、別途保証料が必要である。申し込む前に、表示の金額に保証料をプラスした金額で検討しよう。

なお、JAのローンは、農家でなくとも自分の住むエリアのJAなら誰でも利用できる。出資金が必要なこともあるが、退会時に返還されるのでそれほど心配しなくてよい。18歳から利用できるのもメリットだ。

ろうきんのマイカーローンは「カーライフローン」というが、こちらもろうきんの会員以外でも利用できる。車の購入資金だけでなく、自転車やマリンスポーツに関する資金にも利用できるのが特徴だ。

ただし、団体会員の構成員や生協会員の組合員、また、それと生計を同一にする家族の方が、一般の非会員よりも金利が優遇される。金利の優遇分を考えれば組合員になる方が得だろう。

新車ディーラーの信販クレジットの仕組みと内容

新車ディーラーでは、ディーラー自身がお金を貸してくれるのとは違って、ディーラー提携の信販会社・クレジット会社と契約するものである。

それなら、直接信販会社やクレジット会社と契約すればよいと考えたくなるが、ディーラーを経由した方が手続きが簡単になるというメリットがある。

ディーラーの信販クレジットの金利は、返済期間によって差はあるものの、だいたい4~10%の範囲に収まる。

ディーラーや購入する車種によっても違うが、交渉も可能なので新車購入の資金なら3~6%の金利になることが多い。

あくまで交渉次第ではあるが、金利が高い場合はチャレンジして損はないだろう。

自動車購入の際に同時に契約できるため手続きの手間が少なく、また審査も比較的厳しくないことが多いようです。従来は金利が高めでしたが、近年は低金利化が進んでいるようです。また、車種を限定した低金利キャンペーンなどもあります。ローンを完済するまで、自動車の所有者は借入先の信販会社やディーラーになります。そのため、残高がある状態では売却や廃車ができません。

ディーラーの信販クレジットでも審査はあるが、それほど審査基準は厳しくないようだ。年収や勤務先、過去の借入状況などが判断材料だが、年収が200万円台でも雇用形態がアルバイトでも審査に通過する可能性は高い。

もちろん借入額にもよるが、銀行系ローンよりは借りやすいと言えるだろう。

中古車販売店の信販クレジットの仕組みと内容

中古車販売店の信販クレジットも、新車ディーラーの信販クレジットと基本的には同じ仕組みである。販売店が直接お金を貸してくれるのではなく、販売店が提携する信販会社やクレジット会社と契約するのである。

中古車販売店の信販クレジットを利用するメリットは、お金を借りるまでの手続きが簡単なことだ。契約書類は販売店が作成してくれるし、手続きに関しても担当者が丁寧に教えてくれる。

代行してもらえる部分が多いので手間がかからない。審査基準も銀行系ローンよりかなり甘めである。

中古車販売店の信販クレジットの金利が高いのには理由がある。

販売店は信販会社の提供するローンを車の購入者に結ばせることでマージンを得るのだが、その金額は一定でなく、ローンの金利が高いほど得られるマージンも大きくなるのだ。

販売店によっても金利は違ってくる。金利の高いローンしか扱えないところもあれば、信販会社の評価の高い販売店なら低金利のローンも扱っている。だから、中古車を購入する際は、ローンの金利までチェックしておきたい。

低金利ショップの自社ローンの仕組みと内容

低金利ショップとは、車をディーラーから購入し、顧客に対して低金利のローンでその車を販売するショップのことである。自社ローンとも呼ぶが、ローンの対象が中古車に限定されることが多い。

低金利ショップの自社ローンのメリットは審査の甘さと金利の低さだ。審査基準は信販クレジットと同程度なので、年収が低くてもアルバイトでもおそらく大丈夫だろう。また、金利はだいたい0%なので利息の心配もない。

なぜ、低金利ショップが金利を0%にできるかというと、このようなショップは貸金業者ではなく小売業者だからだ。

ローンの金利で利益を得るには、貸金業の登録を都道府県などにしなければならない。つまり、サービスで0%にしているのではなく、それ以外に方法がないだけのことだ。

ただし、金利が0%でも支払総額は金利のあるローンとそれほど変わらないばかりか、より高くなることもある。ショップは金利で利益を得る代わりに、利益を車両本体価格に上乗せして販売するからだ。

車両にいくら上乗せするかは販売店の自由だから、車両本体価格が相場よりかなり高くなることもある。利用する際は、それも踏まえて検討しよう。

新車が半額で買える残価設定ローンとは?

通常、マイカーローンで車を購入する場合、ローンの返済が完了すればその車は自分以外の誰のものでもない。当たり前の話だが、そうではないのが残価設定ローンである。

残価設定ローンでは、5年後など決まった期間を経過した後に、購入した車をディーラーに下取りしてもらうことが前提になっているのだ。

最近、「新車が半額で買える」といった広告が増えているので、見かけたことがある人もいると思うが、それが残価設定ローンを使った新車の購入である。

数年後に買い取る時点の下取り額を予想しておき、その金額を購入金額からあらかじめ差し引いて、残りの金額でローンを組むというものだ。

たとえば、新車価格300万円の車を残価設定ローンで購入する場合、5年後に下取りに出すとして、5年後の下取り価格が100万円と判断されれば、残りの200万円を分割で支払っていけばよいのだ(ただし、金利は全体の300万円にかかる)。

残価設定ローンが人気なのは、その決められた期間が過ぎた後、必ずしも下取りに出さなくてもよい点である。今後も乗りたいと思えば、その時点で残りを支払って買い取ることも可能なのだ。

残価設定ローンは得なのか?

上記の説明だけだと、残価設定ローンにはメリットしかないように思えるが、実際はけっこう大きなデメリットもある。そもそもこのローンができたのは、自動車メーカーや信販会社が利益を増やすためなのである。

数年後に下取りがあるといっても、それまでにキズやへこみができたら、その分だけ最初の想定の下取り額から減額される。事故で破損すれば下取り不可になることだってある。

また、走行距離にも制限があって、それを超えると違約金が発生する。それに、金利は車両価格全体にかかるから、支払総額は普通にマイカーローンで買うよりも高くなるのだ。

月額いくら?自動車ローンの金利シミュレーションが行えるサイト

販売店に勧められるままにローンを契約する前に、自分でも支払いのシミュレーションをしておくことが大切だ。

確かに販売店にすべて任せてしまえば、手続きが簡単で手間はかからないが、後述するような実質年率とアドオン率の違いで思わぬ損をする可能性だってあるのである。

ただ、金利の計算は複雑で、自分で計算機片手に計算するのはたいへんだ。そこで便利なのがマイカーローンの金利シミュレーションができるツールである。

いろんなサイトにツールが用意されているが、価格.comのツールを参考に挙げておこう「自動車ローン返済額シミュレーション」。

借入金額、返済期間、実質金利を入力するだけで支払総額がわかる。

自動車ローンの金利とは?実質年率・アドオン率の2種類がある

自動車の購入資金を借りるのに便利なマイカーローンだが、金利の数字だけでなくその計算方法にも注意しておきたい。マイカーローンの金利には、実質年率とアドオン率という2種類の計算方法がある。

銀行など金融機関が一般的に採用している計算方法が実質年率だ。元金均等返済や元利均等返済などの返済方法がこれに当たる。

一方、アドオン率というのは一部のクレジットローンで見かけるが、実質年率とはまったく違う方法で計算される。

実質年率のつもりでアドオン率を考えていると、金利がまったく違うということになってしまう。両者を混同しないように、それぞれの違いをしっかり理解しておこう。

実質年率とは?

実質年率とは、現在のローンの残高に対し、その都度金利を計算する方法だ。

元金均等返済なら一定額の元金が毎月減っていくが、実質年率では減っていく元金に対して毎月金利を計算していくため、元金が減るほどに支払う金利の金額も下がっていく。

銀行など一般的な金融機関で「年利〇〇%」と表記してあるローンの金利は、ほとんどがこの実質年率に基づき計算される。

実質年率では、毎月金利の金額が変わっていくためパッと計算するには少々複雑すぎる。そのため、自分で計算しなくてもよいように、シミュレーションができる計算ソフトがよく使われる。

アドオン率とは?

アドオン率という計算方法は、最初のローンの残高に基づいて全期間の金利を計算するものだ。この計算方法で考えると、最初の元金に対して金利が計算されるため、返済終了まで同じ金利が続くことになる。

元金がいくら減っても支払う金利に変化はない。

たとえば200万円を年利3%・12回払いで借りた場合、アドオン率では、そのまま200万円の3%である6万円が1年間で支払う利息の合計になる。つまり、毎月支払う額は5,000円で一定である。

アドオン率では、1回目の返済も12回目の返済も等しく5,000円の利息を支払わなければならないのだ。そのため、実質年率で計算する時より支払総額が大きくなるのである。

実質年率とアドオン率の違い

実質年率とアドオン率には以上の違いがあることがわかった。注意しなければならないのが、販売店でローン契約をする時だ。

一般的に年利といえば実質的な金利を指す。ところが、営業マンのなかには、利率を低く見せるためアドオン率で年利を説明してくる者もいる。

前提条件が同じ場合、実質年率とアドオン率のどちらを言うかで数値がまったく異なる。アドオン率は低く見えても、実質的な金利は驚くほど高いということがあるので注意してもらいたい。

自動車ローンの変動金利と固定金利とは?

マイカーローンには変動金利と固定金利がある。変動金利はローンの期間中に金利が変動する可能性のあるもので、固定金利はローンの期間中は常に金利が一定のものである。

変動金利では、市場金利や公定歩合によって金利が見直されるため、景気の影響を受けやすい。景気が悪いと金利が下がるし、良くなれば金利も上がる。

これから景気が上がるのであれば、金利の変わらない固定金利を選びたいが、今より景気が下がった時に「変動金利にしておけばよかった」と後悔するかもしれない。

変動金利と固定金利、どちらを選ぶべきかというのはなかなか悩ましい問題である。そこで、以下に両者の特徴を解説し、そのうえでどちらを選べばよいかを考えたいと思う。

変動金利とは?

変動金利型のマイカーローンを選ぶと、適用される金利が半年ごとに見直される。

適用される金利は市場の動向(公定歩合、短期プライムレートなど)に応じて決定され、それに基づき金利負担額と返済額も決定されるという仕組みだ。

変動金利型のローンにはメリットもデメリットもある。まず、メリットだが、固定金利型のローンよりも一般的には金利が低めに設定されていることが挙げられる。

一方、デメリットには、金利が上がった時に利息の負担が大きくなることと、金利が半年ごとに見直されるため、半年先の返済額を正確に把握できないことが挙げられる。

固定金利とは?

固定金利型のローンとは、文字通り、借入の段階から返済が完了するまで、金利が一定の値に固定されるタイプのローンのことである。こちらも変動金利型と同じく、メリットもあればデメリットもあるのでよく検討したい。

固定金利型のローンのメリットには、最初の段階で返済総額がわかるため、借りてからの返済シミュレーションがしやすいことと、将来景気の変動で金利が上がる場合にも返済額に影響が出ないことが挙げられる。

デメリットとしては、変動金利型のローンより一般的に金利が高めに設定されていることと、将来景気が悪くなって金利が下がった時にもその恩恵が受けられないことが挙げられる。

金利はどちらを選べばいいの?どちらでも大差ない?

景気が良ければ変動金利、不景気なら固定金利を選ぶと得だと言われる。ただ、マイカーローンは住宅ローンのように数十年規模のスパンで組むものではない。たいていの人は3~5年の返済期間で組むだろう。

それを考えると、マイカーローンの場合、変動金利であれ固定金利であれ大差ないように思える。3~5年で数%も金利が変動するほど景気が変わるものではないからだ。

もちろんバブル期のような急激にインフレが進むこともあるが、景気の変動が金利に影響を与えるのにもある程度時間がかかる。

5年以上のマイカーローンを組む人で、この先数年内に景気が今より悪くなると予想できるのなら変動金利でもかまわないが、そうでない人は固定金利でよいだろう。

まとめ

マイカーローンは利用するところによっていくつかの種類に分かれる。銀行、信用金庫、郵便局などのいわゆる銀行系ローン、JAやろうきんのローン、ディーラーの信販クレジット、低金利ショップの自社ローンが主だったものだ。ほかにも銀行のフリーローンや証券会社の証券担保ローンなどもある。

どこでローンを利用するにせよ、融資である以上、審査を受けてそれを通過しなければお金を貸してもらえない。ローンを提供する機関によって、融資条件、上限金額、金利などに違いがあるので、事前によく確認しておくべきである。

通常、ローンの金利は実質年率で示されるが、マイカーローンのなかにはアドオン率という方法で金利を示しているところもある。実質年率だと思っていると、支払総額が思わぬ高額になることもあるので注意が必要だ。

マイカーローンの金利には変動金利と固定金利が選べることがあるが、3~5年のローンならそれほど気にする必要はない。なお、下取りを前提として新車を安く購入できる残価設定ローンというものもある。メリット・デメリットともに確認しておこう。

マイカーローンの返済期間は、個人の経済状況に左右されるものの、5年を目安にするとよい。5年以内で無理なく完済できる車が、身の丈に合った車というものだ。

![VOITURE[ヴォワチュール]](https://voiture.jp/wp-content/themes/keni8-child/img/common/logo3.svg)